罕見,!債券上市即“破發(fā)”,。

9月5日,,萬凱轉(zhuǎn)債首日開盤后即跌破面值,,成為兩年來首個開盤即“破發(fā)”的可轉(zhuǎn)債品種,。

截至當(dāng)日收盤,,萬凱轉(zhuǎn)債收報93.678元,始終未站上面值,,并成為當(dāng)日跌幅最大的可轉(zhuǎn)債,。

市場人士表示,近期新券表現(xiàn)平平,,一度瀕臨 “破發(fā)”,,此番萬凱轉(zhuǎn)債“破發(fā)”系多重因素共振所致。

兩年來首現(xiàn)“破發(fā)”

9月5日,,萬凱轉(zhuǎn)債正式上市,,但開盤直接”破發(fā)”,。

5日,萬凱轉(zhuǎn)債以95元開盤,,稍作反彈后,,旋即下行,全日跌幅持續(xù)在6%附近,,始終未站上面值,,最終以93.696元收盤,跌幅為6.3%,。

與此同時,,萬凱轉(zhuǎn)債正股萬凱新材表現(xiàn)平平,當(dāng)日跌幅0.5%,。

萬凱轉(zhuǎn)債也成為兩年來首只上市首日即”破發(fā)”的可轉(zhuǎn)債新券,。

8月,上市公司萬凱新材發(fā)行了規(guī)模高達(dá)27億元可轉(zhuǎn)債,,并在9月5日起在深交所掛牌交易,,債券簡稱“萬凱轉(zhuǎn)債”。中證鵬元給與萬凱轉(zhuǎn)債信用評級為AA,。

萬凱新材是國內(nèi)知名的聚酯材料研發(fā),、生產(chǎn)、銷售企業(yè),,主要產(chǎn)品包括瓶級PET和大有光PET,,客戶包括農(nóng)夫山泉、可口可樂,、怡寶,、娃哈哈等多家國內(nèi)外知名企業(yè)。

東方財富數(shù)據(jù)統(tǒng)計顯示,,上次新券開盤即“破發(fā)”要追溯到2022年,,齊魯銀行發(fā)行的齊魯轉(zhuǎn)債上市。上市當(dāng)日,,齊魯轉(zhuǎn)債以98.01元開盤,,此后拋盤較大,收盤報95.128元,,跌4.87%,。

市況不佳成重要因素

對于萬凱轉(zhuǎn)債“破發(fā)”的原因,市場意見并不統(tǒng)一,。

近期,,可轉(zhuǎn)債市場估值較低,成為了新券表現(xiàn)不佳的一個客觀市場因素,。

“二級市場不佳的表現(xiàn)開始影響新券市場,?!币晃豢赊D(zhuǎn)債投資者向記者表示,由于可轉(zhuǎn)債二級市場估值并不高,,導(dǎo)致新券市場估值被壓縮,。

盡管近期可轉(zhuǎn)債市場反彈,但仍有125只可轉(zhuǎn)債跌破了面值,,處于折價交易狀態(tài),。

在這種市場環(huán)境中,可轉(zhuǎn)債新券近期已有疲態(tài),。9月,,豫光轉(zhuǎn)債和匯成轉(zhuǎn)債在上市首日漲幅僅有個位數(shù)。其中,,匯成轉(zhuǎn)債在第二個交易日,,一度跌至100.6元,險些遭遇“破發(fā)”,。

與此同時,,發(fā)行人萬凱新材最新業(yè)績表現(xiàn)也較為糟糕。

半年報顯示,,2024年1—6月,,公司實(shí)現(xiàn)營業(yè)收入863,426.25萬元,同比增加1.24%,;實(shí)現(xiàn)歸屬于母公司凈利潤4,319.14萬元,,同比減少87.66%,扣除非經(jīng)常性損益后歸屬于母公司所有者的凈利潤251.31萬元,,同比減少99.07%,。

同時行業(yè)呈現(xiàn)產(chǎn)能集中釋放狀態(tài)。

萬凱新材產(chǎn)品PET屬于聚酯瓶片行業(yè),,聚酯瓶片位于聚酯產(chǎn)業(yè)鏈中下游,。該行業(yè)產(chǎn)能集中度高,包括公司在內(nèi)的前五大廠產(chǎn)能占國內(nèi)產(chǎn)品比達(dá)82%,。

2023年以來,在前期行業(yè)高景氣度的催化下,,國內(nèi)聚酯瓶片出現(xiàn)投放潮,。新增產(chǎn)能開始大批量、集中性投產(chǎn),。國內(nèi)聚酯瓶片產(chǎn)能也從2022年末的1231萬噸,,上升到2024年6月末的1,883萬噸。2024年1—6月,,國內(nèi)聚酯瓶片實(shí)際產(chǎn)量達(dá)到747萬噸附近,,同比增20%,。供應(yīng)端的快速增長,使得行業(yè)整體呈現(xiàn)小幅累庫存狀態(tài),,產(chǎn)品價差受到擠壓,,產(chǎn)品加工費(fèi)面臨前所未有的壓力。

承銷商亦“受傷”

此次萬凱轉(zhuǎn)債“破發(fā)”還是超出了一些機(jī)構(gòu)此前的預(yù)期,。

一家證券在其報告中表示,,考慮到萬凱轉(zhuǎn)債債底保護(hù)性較好、評級尚可,、規(guī)模較大,,預(yù)計上市首日轉(zhuǎn)股溢價率在30%左右。公司此次募集資金27億元,,主要用于年產(chǎn)120萬噸MEG聯(lián)產(chǎn)10萬噸電子級DMC新材料項(xiàng)目(一期)(MEG一期60萬噸項(xiàng)目),。

MEG為公司主營產(chǎn)品PET的核心原材料之一,占公司原材料成本的30%以上,。募集資金項(xiàng)目將為公司向上延伸聚酯產(chǎn)業(yè)鏈,,提高綜合競爭力的戰(zhàn)略項(xiàng)目。

與普通投資者一樣,,中金公司作為承銷機(jī)構(gòu),,也在“破發(fā)”當(dāng)日受傷不輕。

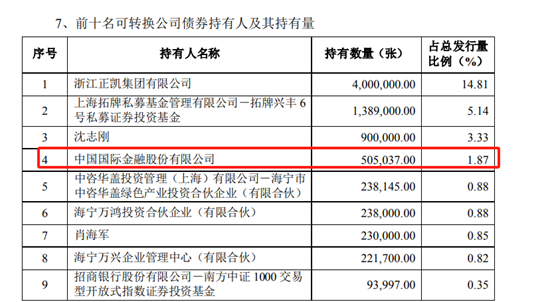

根據(jù)上市公告書,,此次萬凱轉(zhuǎn)債發(fā)行,,向原股東優(yōu)先配售11億元占發(fā)行總量41.08%;網(wǎng)上社會公眾投資者實(shí)際認(rèn)購15.4億元,,占發(fā)行總量57.06%,;值得關(guān)注的是,中金公司包銷金額5038萬元,,占發(fā)行總量的1.87%,。

“中金公司承銷獲得5038萬元,系中簽投資者棄購所致,。從這個角度看,,投資者普遍謹(jǐn)慎,因此,,萬凱轉(zhuǎn)債上市后亦處于不利的位置,。”上述可轉(zhuǎn)債投資者向記者表示,。